このページでは、家づくりに必要な「予算」「建物価格」「借入金(住宅ローン)」「頭金」「税金」などのお金に関する知識について簡単に学んでおきましょう。家づくりは一生に何度も経験できない非常に重要な選択肢を選んでいくことになります。人生で一度切りとなる人がほとんどな程に高額な商品ゆえ、極めて失敗が許されない事柄になります。

本頁を一読していただければ、みんなの大まかな総予算、住宅ローンの月々返済額などの統計や平均額。そしてあなたが決めるべき総予算額と月々返済額のイメージが掴めるはずです。同時に、不動産所有者となった暁には、税金や維持費がかかります。一体どの程度の金額が毎月発生するのか、頭に入れておくべき事項も簡単に解説させていただいております。

新築一戸建てを検討するなら、

具体的に「幾らまでで建てるか」上限予算を確定させよう

新築一戸建てを検討している皆さんにとって、費用は一体どのくらい必要なのか気になっているのではないでしょうか。

新築一戸建てを建てるためには、建築工事費だけでなく、他にも様々な費用が必要となり、それら支払い費用を全てを合算した予測額を「総予算」と呼びます。

新築一戸建ての家を建てるにあたっては、まず決めなくてはならないのが大体の総予算。

兎にも角にも、一番最初に決めるべき事項と言えます。

何故「総予算」を一番最初に決めるべきかというと、今後あなたのご家庭がちゃんと支払いしていける返済額を知ることに始まり、返済に無理のない家づくりを行うこと及び、無理のない工務店選びをしていただくために必須となります。

家を建てるということは、人生でもっとも高い買い物になることでしょう。

家を建てたまでは良いですが、その後支払額が大きくて質素な暮らしを強いられたり、最悪のケースは折角建てた家を経済的理由で手放さなくてはいけなかったり…。こういった事前の予算ミスから繋がる最悪の展開は必ず避けて欲しいのです。

数万~数十万円の規模でなく、数百~数千万円の話をしています。

家づくりは家の性能や設備、見た目なども大事ですが、

家計に致命的な負担を背負わないこと、

あるいは経済的破綻を避ける事こそ肝要だと考えます。

家を建てようと思い心躍っている時は、「アノ工務店が良さそう、コッチのハウスメーカーも良さそう。見に行ってみよう!」

と、逸る気持ちは十分わかります。

わかりますが、まず総予算を決める前ならば見学を一旦ストップした方がよろしいです。

以下、予算の決め方や毎月の返済額について、あなたが失敗のないようにレクチャー致します。

是非覚えて帰って下さい。

予算を決める前の心構え

まず前提として、地元の工務店で新築を検討している場合の必要な総予算は、大手ハウスメーカーよりも比較的抑えられている傾向にあります。ただし、住宅業界というのは「手の届きそうな価格表示」をして、お客様に興味を持って頂いて来店してもらう手法を取っているという現状が少なからずあります。実際は追加工事費用や諸経費がかかってビックリしてしまう事も多くみられます。

確かに大手ハウスメーカーと総額を比較すると、大分価格差はあるのですが、手の届きそうな価格だからといって簡単に飛びつかないようにご注意下さい。

家づくりを進めていくと、それはとても夢心地となってしまい判断力に欠けてしまうことがあります。家づくりを具現化したくなってしまうからです。

安易に価格だけで飛びついてしまい、それが良い家だとしても後から追加追加で工事費を上乗せされてしまうような工務店様も残念ながら存在しています。逆を云えば、最初から諸々コミコミ価格の良心的な工務店もあります。

ハウスメーカーや工務店が宣伝している建物価格が予算内だからと、複数の設備グレードを上げたり高級建材を指定したりしていると、選んでいる内は胸が高鳴りとても興奮しますが、アッという間に毎月の支出が大きくなって、今後の生活が長年に渡って苦しくなってしまいます。

事前にしっかりと

「月々幾らまでなら家計が苦しくなく返済していけるか」

を第一に考え、結論(予算の上限)を先に設定してしまえば、判断を誤ることはありません。

家づくりのコツは「予算上限以上の金額は払えない!」という強い決意で臨むことで、家づくりの成功への第一歩を踏み出したと考えていただいて問題ありません。

戸建て建築に必要な費用

総予算(上限)を決める前に、まずは一戸建て住宅の建築に必要となる費用とその詳細内訳を把握しましょう。

注文住宅で家を建てるということは大きく分けて3つの費用がかかります。何にどれ位の金額が必要かを具体的に知ることで、予算の使い道が自在に操れます。注文住宅ではこだわりの住宅が建てられるため、どこにこだわって予算を使いたいか、または予算オーバーしてしまった場合は、どの部分があまり必要なく予算を削れるのか。知っていると家づくりは自由に自分好みなカスタマイズが出来ます。

上図はざっくりとした内訳になっていますが、一般的に注文住宅を建てるにあたり必要な費用は3つとなっています。もう少し詳しく見てみましょう。

建築工事費

全体のおおよそ75%

概ね全体の75%が建築工事費。建築工事費とは、建物に関わる工事で注文住宅での建物価格(本体価格とも言う)のことを指します。設計や打合せに始まり、建物の基礎作りから着工・上棟を経て完成までの建築工事全般、水回り設備の搬入・取付け、建物内の電気工事など諸々の施工も含まれます。

付帯工事・各種手続き費用

全体のおおよそ15%

全体の15%は付帯工事と各種手続き費用(建築確認申請・審査・検査)があり、付帯工事は地盤調査・改良、下水道の開通工事、建物の外側に作る玄関アプローチや駐車場や塀等のエクステリア部分を含みます。付帯工事費は工務店によっては「付帯工事費込みの価格」と、「別途請求」の2種があり、事前確認は必須。

諸費用

全体のおおよそ10%

残りの10%は諸費用と呼ばれ、主には住宅ローンを契約する際に発生する「融資手数料」、不動産登記費用や登記に係る行政書士さんへの手数料、工務店との契約書に必要な収入印紙代など。

引っ越し費用や必要があれば仮住まいの契約、最低限の家具、カーテンレールの取付けやカーテン代金などが含まれます。

予算の内訳に関しては以上となります。

なんだか気になる部分がありましたね?

工務店やハウスメーカーが広告している金額って、建築工事費だけのことでは…?)

その通りに御座います。

「本体価格1500万円で建てられる家」とテレビCMやネット、ご自宅のポストに投函された広告チラシで見かけても、その1500万円は全体にかかるコストの75%程度でしかない場合が多いことを理解しておいて下さい。

実はこの勘違いで、後々支払いに苦しんでしまう人が多数おられます。

もし建てたい工務店の目星がついているならば、付帯工事費込みの価格表示なのか、付帯工事費は別途請求なのか必ず確認する必要があります。この違いでも総額は数百万円も変わってしまいますから、まずはカタログ請求するか直接お電話するなりしてお聴き取り下さい。

付帯工事が別途請求の場合は、本体価格を下げる(建物・設備グレードを下げる)若しくは付帯工事箇所を減らす(駐車場はコンクリートを打たない、庭木は植えない等)をして調整をしていく必要があります。

家を建てるにあたり、無理な住宅ローンを組んでしまう方や、支払いが大変だと苦労されている方の大半は、本体価格=総予算だと勘違いしてしまっている方に多くみられます。後から総予算に加えて25%も上乗せされては人生設計に支障をきたすと言っても過言では御座いません。

従いまして、家を建てると決めた時には、まず総予算を決めた上で進めることをおすすめしますが、

総予算とは、内訳にある建築工事費(本体価格)プラス25%程度が総予算の相場となること。付帯工事費が込みの価格表示の場合は、+10%みておきましょう。大切なことなので忘れないようにして下さい。

無理のない月々の返済額から総予算を計算してみよう。

総予算は「月々無理なく返済していける金額」から決めましょう。

無理なく返済していける金額が決まれば、総予算は簡単にシミュレーションすることができます。

ご家庭ごとに毎月の収支状況は様々ですから、パートナー様とご一緒に「月々いくらまでなら」大きな負担にならないか、下表を参考にお話なさってみて下さい。

また、2023年現在では住宅を建てる人への軽減税率が大きく、さらには住宅ローン金利の水準も歴史上最安値付近での推移となっています。下表は全期間固定金利(フラット35S)で試算した場合の月々の返済額からはじき出した総予算の目安です。変動金利の場合は更に安く借入を行うことが出来ますので、もっと本体価格や付帯工事費を上げることが可能ですが、このページでは支払い終わるまでずっと返済額が一定なフラット35での試算と致します。

住宅ローン金利の動向や、住宅建築に関わる軽減税率などについては、少々長くなってしまいますので後ほど執筆いたします。

| 総予算の目安 | 本体価格(付帯工事込み)目安 | 本体価格(付帯工事別)目安 | |

|---|---|---|---|

| 月々60,000円 | 2,010万円 | 1,810万円 | 1,510万円 |

| 月々70,000円 | 2,340万円 | 2,110万円 | 1,755万円 |

| 月々80,000円 | 2,680万円 | 2,410万円 | 2,010万円 |

| 月々90,000円 | 3,010万円 | 2,710万円 | 2,260万円 |

| 月々100,000円 | 3,350万円 | 3,380万円 | 2,510万円 |

| 月々120,000円 | 4,010万円 | 3,610万円 | 3,010万円 |

| 月々150,000円 | 5,020万円 | 4,520万円 | 3,770万円 |

| 月々200,000円 | 6,700万円 | 6,030万円 | 5,030万円 |

※フラット35S当初10年間金利-0.25%を含む

※頭金なし、ボーナス支払いなし

いかがでしょう。

大体自分たちが支払っていけそうな返済額では、どの程度の価格帯の家が建てられるのか少しわかってきましたか?

表の月々の支払額には、住宅ローン金利分や諸費用などのイニシャルコストは全て入っていますから、実際にお支払いする金額に大きな誤差が発生することもありません。※変動金利の場合は金利の変動によって月々の返済額も変わります。

みんなの月々の返済額はどんな感じ?

重要度:

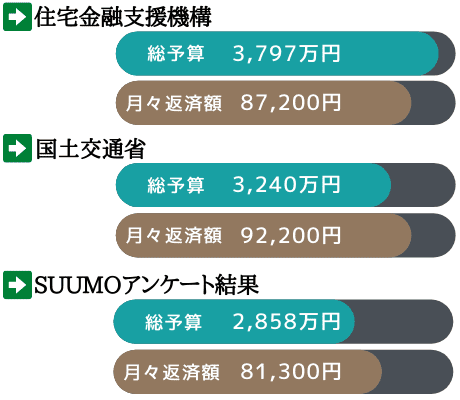

住宅金融支援機構(フラット35)が公開した2019年度に注文住宅を建てた方達の家計調査資料があったので地方ごとにまとめて記載しておきます。

一般的にみなさんはどれくらい工事費をかけて注文住宅を建てたのかを「工事費の合計」(建物工事費+付帯工事)に。

1ヵ月あたりの返済額は「平均値」と「中央値」を掲載しています。平均値は一部の豪邸(お金持ち)が平均価格を上げてしまっているため、参考としては中央値の方が、より一般家庭向きの数値となっております。

また、みんなの住宅ローン返済額はお給料のどれくらいの割合を占めているかを表す「返済負担比率」も書いておきます。

| 建築工事費+付帯工事の合計 | 1ヵ月あたり返済額平均 | 1ヵ月あたり返済額中央値 | 返済負担比率 | |

|---|---|---|---|---|

| 全国平均 | 3,452万円 | 9.33万円 | 8.72万円 | 20.4% |

| 北海道 | 3,440万円 | 9.54万円 | 8.83万円 | 20.0% |

| 東北 | 3,206万円 | 9.04万円 | 8.41万円 | 20.2% |

| 甲信越 | 3,286万円 | 8.71万円 | 8.31万円 | 20.3% |

| 南関東 | 3,629万円 | 9.76万円 | 8.98万円 | 20.3% |

| 東海 | 3,499万円 | 9.49万円 | 8.88万円 | 20.9% |

| 北陸 | 3,327万円 | 8.47万円 | 7.86万円 | 18.6% |

| 近畿 | 3,553万円 | 9.61万円 | 8.93万円 | 21.2% |

| 中国 | 3,422万円 | 9.03万円 | 8.58万円 | 19.9% |

| 四国 | 3,260万円 | 8.42万円 | 8.26万円 | 19.6% |

| 北部九州 | 3,426万円 | 9.44万円 | 8.79万円 | 21.1% |

| 南九州 | 3,083万円 | 8.51万円 | 8.04万円 | 20.2% |

参照:2019年度 住宅金融支援機構調べ

2019年のみんなの工事費は、全国平均で 3,450万円程度の工事 を行い注文住宅を建てました。

実際には工事費に加えて諸経費が10%程かかりますので、2019年に注文住宅を建てた方の 総予算は3,797万円 が平均値であったということがわかります。

中央値を見ると、 毎月の返済額は87,200円 で住宅ローン契約をされており、返済比率は概ね20%程ですから、世帯年収は420万円あたりということもわかります。

このあたりの世帯年収であれば、夫婦共働きをすることにより平均的な価格帯の注文住宅を建てることは可能だという事がうかがえます。

年齢層や調査方法の違いで平均返済額は変化する

上記の統計データは「フラット35」で新規借入をした方達の統計であり、それとは別に国土交通省が発表した2019年全国平均の注文住宅総予算は3240万円と出ています。国土交通省のデータでは民間金融機関や地方銀行・信金などの全てをまとめたものとなっていますので、上記表よりも少し小ぶりで安価な住宅を選ばれてる方も多いようです。

また、少し古いデータですが2014年に行われたSUUMOさんのアンケートでは、諸経費込みの総費用の平均は2858万円となっています。かなり差がありますが、これはSUUMOという媒体の特性上、比較的若年層がネットのアンケートに答えているためだと思料します。

それぞれ調査方法や調べ方が異なりますので、数値に乖離が御座いますが…、みんなの平均的な総予算と、月々返済額の結果はこのようになっています。

※それぞれの統計における「月々返済額」は頭金の有無によって差が生じています。

この3つの調査方法で出た結果をさらに平均化すると、

平均総予算は3,298万円、月々の平均返済額は85,400円になります。

お給料に占める返済負担比率を20%とすると、世帯収入は409万9200円が平均値でした。

この平均値を例題として以下を書き進めてまいります。

返済負担比率はどれくらいが良い?

重要度:

家を建てた人の平均返済負担率は、前述の通り世帯収入の20%前後で契約している人が多いということがわかりましたが、果たしてこの20%という数字は家計の支出バランスが良いと言えるでしょうか。

結論から書きますと、平均値である返済負担率20%前後であれば「まったく問題のないマイホーム建築」であると考えます。

賃貸物件の場合、巷では「家賃は収入の30%以内がバランスが良い、30%以上では支払いが大変になる可能性がある」と言われており、皆さまも一度は聞いたことのあるセリフではないかと存じます。後述するランニングコストを含めても30%程度に収まることでしょう。

夢の一戸建てマイホームを注文住宅で建てることが出来て、返済はお給料の20%。残りの80%は生活費や食費、娯楽費に交遊費に貯蓄…

80%も自由に使えたなら、そんなの最高過ぎると思いませんか?

しかし、残念ながら現実はそんなに甘くはありません。

当たり前の話にはなってしまいますが、お給料や年収は所得税や社会保険を差し引かれて会社から頂くのが一般的です。所得税や社会保険は大体20%~30%なので、家賃またはローン返済を20%と仮定した場合、既に40%以上が自由に使えるお金ではなくなっています。

年収ごとに実際の手取り額がどれくらいになるか見てみましょう。

| 年収 | 手取り額 | 手取り額の割合 | 返済20%差引額 |

|---|---|---|---|

| 300万円 | 235万円 | 78.3% | 175万円 |

| 400万円 | 312万円 | 78.0% | 232万円 |

| 500万円 | 387万円 | 77.4% | 287万円 |

| 600万円 | 458万円 | 76.3% | 338万円 |

| 700万円 | 524万円 | 74.8% | 384万円 |

| 800万円 | 591万円 | 73.8% | 430万円 |

| 900万円 | 652万円 | 72.4% | 472万円 |

| 1000万円 | 712万円 | 71.2% | 512万円 |

一番右側が自由に使えるお金の部分になっています。

こうやって見ますと、注文住宅を建てるにあたり、年収300万円は「やや厳しい」のではないかと感じます。

年収400万円は「切り詰めればいけるかな?」、年収500万円になると「余裕がある」ように感じます。

注文住宅で家を建てている方の平均年収は410万円程でしたので、「切り詰めれば何とかなりそうだね」という家計状況下で新築を建てていると言って良いと思います。

生活費や交遊費、教育費に貯金。

ご家庭には様々な支出と事情がありますから、どれが正解とは書けませんが、

当サイト「みんなの工務店リサーチ」運営部の見解としても、平均値である返済負担比率20%程度なら、理想的なマイホーム建築であり、是非とも新築一戸建てをオススメしたいところです。

また、「家を建てて、住んでいく」にはイニシャルコストとは別に、所有・維持していくためのランニングコストがかかります。

ランニングコストを計算せずに、返済比率だけで30%超の住宅ローンを組んでしまう人がいます。そういった事前知識のない方は建ててから大変な支出バランスに頭を悩ませる事になりますから、購入後の税金や維持費についても知っておくことは大事なことです。

住宅は総予算以外にもランニングコストが発生

ここまでの説明で、注文住宅で家を建てる際のコストと内訳、予想される総予算と月々の返済額についてザックリと書いてきました。

ご自宅を検討し、実際に家を設計して建ててもらい、工事が全て完了して引渡しを受けて、かかった総コストに対して毎月毎月返済していく。大体どれくらいの金額で家は建ち、返済額はどの程度なのかというところまではイメージしていただけたかと思います。

しかし、家を建てるにあたりかかる費用は云わば「イニシャルコスト」であり、日々生活していく中で当然「ランニングコスト」が発生することをお忘れなく。

ランニングコストに関しても、想定や勉強をせずに家づくりを進めてしまう人がいます。

代表的な費用としては「光熱費」もランニングコストの一つで、当然毎月の支払が発生します。

光熱費は生活費の一部としてみなさんの頭の中で計上されていることと思いますが、その他にみなさんが想定していないことのある住宅にかかるランニングコストについてご紹介しておきます。

分譲マンションなどの区分所有ではお馴染み。劣化や老朽化、都度のメンテナンス費用や大規模修繕費用を毎月住民で積み立てておく修繕積立金。一戸建ての場合はメンテナンス費や修繕費用は、当然ご家庭単位で準備しなければなりません。新築の場合は先10年間は修繕費が発生しないことがほどんどですが、築10年が経過した頃から適宜メンテナンスが必要になります。特に費用がかかってしまう修繕箇所を上げておきます。費用が高額になるため、いざという時に困らないよう毎月少しづつ蓄えておくことを心掛けましょう。

分譲マンションなどの区分所有ではお馴染み。劣化や老朽化、都度のメンテナンス費用や大規模修繕費用を毎月住民で積み立てておく修繕積立金。一戸建ての場合はメンテナンス費や修繕費用は、当然ご家庭単位で準備しなければなりません。新築の場合は先10年間は修繕費が発生しないことがほどんどですが、築10年が経過した頃から適宜メンテナンスが必要になります。特に費用がかかってしまう修繕箇所を上げておきます。費用が高額になるため、いざという時に困らないよう毎月少しづつ蓄えておくことを心掛けましょう。■外壁塗装

修繕費用の中でも1番費用が高額なのは「外壁塗装」。

外壁塗装の費用の相場は、一般的な広さの100㎡で100万円前後の費用がかかります。

■屋根塗装

2番目に高額なのは「屋根の塗装」。

こちらも100㎡あたり80万円前後の修繕費用がかかります。

外壁と屋根の塗装は色塗りだけをしているのではなく、建材の防水処置とダメージ軽減が主な目的です。外壁と屋根は365日何年も何十年も太陽による厳しい紫外線や雨風にさらされています。メンテナンスや修繕を行わないと、傷んだ箇所から雨水の侵入を許して壁内・室内に雨漏りが発生してしまいます。浸水発生してしまうと、壁内の断熱材や躯体(柱などの木材)が水を吸って腐食が進んでしまいます。非常に危険な状態の家になっていってしまいますし、住宅の寿命を著しく削りますから費用はかかってしまいますが一戸建てオーナーの宿命だと思って実施して下さい。

修繕費用をあまりかけたくない方は、イニシャルコストはかかってしまいますがメンテナンス頻度の低い外壁材や屋根材を選びましょう。その他細かい補修なども合わせると、毎月1万5000円程度積み立てておけばよろしいかと存じます。

もし修繕積立が厳しい場合は、必要となった時にリフォームローンを借りるという手もあります。

各種保険料

住宅ローンを利用して新築する場合は、主に3つの保険を考えなければなりません。

現金一括買いができる人は少ないですし、住宅ローンは金利が安いことと、国が減税措置を取ってくれているので、このご時世で使わないのはもったいない位です。ただし、多額の金銭を貸してくれる融資先と、実際に家を建てるみなさんは、何らかの災害や不測の事態に備えて保険をかけておかなくてはなりません。

以下に大体の人が加入している各種保険について簡単に説明をするとともに、概ねどの程度のお金がかかるか書いておきます。

■団体信用生命保険

1つ目は、住宅ローン契約者に重大な病気が見つかったり、病気や事故によって死亡してしまった場合にローン残債を0にする生命保険、通称:団信。ご家族が相続する場合は借金を相続することなく残金をチャラにしますので、万が一の場合に担保である家と土地を取り上げられなくて済みます。最低限加入すべき保険と思料いたしますため、当サイトでのシミュレーションでは団信加入を前提とした算出をしています。よって、団信につきましては返済額の中に組み入れていますから追加で発生する費用にはあたりません。もしどうしても加入したくないという場合は、返済額(契約金利)が下がります。

■火災保険

2つ目は住宅ローン返済中に家屋が火災の被害にあってしまった場合、保険金で元通りにするのが火災保険です。火災保険は火災の他に台風や雹などによる自然災害にも対応しているものもあります。火災保険の種類はバリュエーションに富み、無数の商品が存在していますので、よくよく比較してみると良いです。保険料に関してもピンからキリまで御座います。また、住宅ローン契約をした金融機関は、返済期間中に該当物件を担保としますので、火災保険は必ず加入しなければならない金融機関は多い。

■地震保険

3つ目は地震保険。地震保険への加入は任意となっていますが、新築してから間もなく大地震が起き、もし家屋が倒壊してしまった場合に、無保険ですと借金が大きく残った上に建て直す資金もない状態となり、最悪なケースが起こってしまいます。オススメは新築してから最初の5年若しくは10年間は加入すること。

月々の返済シミュレーションでは、団信を含めて計算しましたので、別途火災保険と地震保険のランニングコストとして毎月約2000円程度がかかることを頭に入れておきましょう。ネット型損保なら火災保険と地震保険のランニングコストは毎月1500円~程度で済む場合もありますから保険の比較もオススメします。

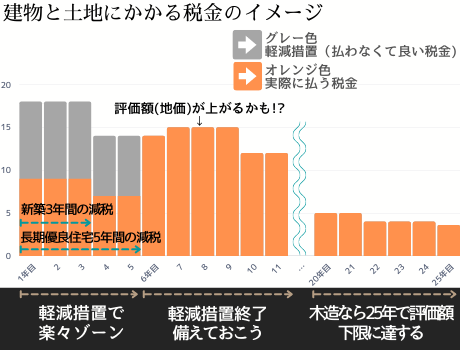

不動産を所有すると、所有した翌年から1種類もしくは2種類の税金がかかることになります。税金とランニングコストは別と考える人もいますが、毎月ご家庭から出ていく支出という観点から税金に関しても少し学んでおきましょう。

■固定資産税

一戸建てオーナーの固定資産税は、所有している土地と家屋に課せられる税金で、毎年必ず市区町村から「課税明細書」が送られてきます。

固定資産税の税率は以下の通り

固定資産税=評価額(土地+家屋)×標準税率(1.4%)

※2022年3月31日までに新たに建てられた新築住宅は1戸あたり120m2相当分までを上限に3年間、長期優良住宅は5年間半額になり、土地部分についても同期間200㎡まで1/6軽減処置が受けられる。

評価額は、土地の地価や、家屋の時価額から算定されています。この算定は3年毎に見直しされ、建物の時価額と、土地の地価の変動によって評価額が決まります。首都圏の路線価の変動率が大きい土地は、高騰している時期に固定資産税が高くなり、路線価が安くなっている時期は伴なって安くなります。同じ100㎡の土地でも、地方と首都圏では評価額が全然違いますから、家を建てるにあたり土地から探す場合はその後の税金面も考慮した方が良いです。

■都市計画税

都市計画税とは、土地を有する都市の都市計画事業や都市区画整備事業の費用に充てるための税金で、用途は道路を作ったり、上下水道を整備することなどに使用されます。

計算式は以下の通り

都市計画税=固定資産税評価額×0.3%

※2022年3月31日までに新たに建てられた新築住宅は住宅用地で住宅1戸につき200m2までの部分

都市計画税は戸建てオーナー全員が支払うのではなく、都市計画法によって定められた「市街化区域」内に土地と建物を所有する人だけが支払います。市街化区域かどうかの調べ方は直接自治体で聞くか、不動産会社に聞くのが正確性も有りよろしいです。

こちらも固定資産税と同じく、土地から探す場合は都市計画税がかかる地域なのかどうか、事前に調べておくことを推奨します。

住宅に係る税金の軽減処置については、少しややこしい為、わかりやすく下表にまとめておきます。

22年3月までに家を建てる方は、とてもお得なタイミングと言えそうなので是非ご活用下さい。

| 固定資産税 | 都市計画税 | ||

|---|---|---|---|

| 税率 | 1.4% | 0.3% | |

| 住宅(※1) | 戸建て住宅 | 3年間 固定資産税額(※3)の1/2を減額 | 減額なし |

| 長期優良住宅(※2) | 5年間 固定資産税額(※3)の1/2を減額 | ||

| 土地 | 小規模住宅用地(※4) | 評価額 ×1/6 | 評価額 ×1/3 |

| 一般住宅用地(※5) | 評価額 ×1/3 | 評価額 ×2/3 | |

| ※1 令和4年3月31日まで新築の場合 ※2 長期優良住宅の認定通知書を取得していること ※3 1戸あたり120m2までを限度 ※4 住宅用地で住宅1戸につき200m2までの部分 ※5 小規模住宅用地以外の住宅用地 | |||

持ち家にすると、固定資産税や都市計画税がかかりますが、

要件に当てはまれば「軽減措置」を受けられます。

しかし軽減を受けられる期間は決まっているので、それを過ぎると税額が大きく上がることも覚えておきましょう。

ただし建物は古くなると、下表のように評価額が下がってきます。木造家屋の場合には一年経過すると20%減の水準となり、25年経つと80%の評価額減となります。

そのため建物部分の固定資産税も、それにつれて安くなります。

2024年3月までに引渡しを受けた住宅は、軽減措置が適用されるため、とてもお得な期間があります。注意しなければならないのは、軽減税率の適用期間を過ぎた時に実際支払う税金が増える(通常に戻る)こと。

固定資産税や都市計画税の支払い額は、建てた土地の広さや立地と建物の時価によって異なりますが、概ね新築から3年間または5年間は年間10万円前後、それ以降は年間15万円前後が平均と言われています。

その後は建物の評価額が右肩下がりとなってゆくと共に、固定資産税も下がっていきます。

都市計画税は年間3~5万円が平均的な値となっています。

都市計画税がかからない土地の場合もありますが、2つの税金のおおよそ年間合計コストは10~20万円ですから、中間の15万円と仮定して、住宅にかかる税金の月換算は12,500円のランニングコストとなります。維持費の中でも高額な部類に入りますので覚えておきましょう。

毎月かかるランニングコストについてまとめると…、

修繕・メンテナンス積立金:15,000円/月

各種保険料:2,000円/月

税金:12,500円/月※3年毎に徐々に低下 ※都市計画税込み

合計29,500円 が月間の平均ランニングコストになります。

頭金はどれくらい用意すれば良い?

重要度:

建築工事費に付帯工事費…、諸費用にランニングコスト…。

一戸建てを建てるには、色々お金がかかり過ぎて何だか不安になってきた…という方も多いと思います。

うちにはまだ無理かなぁ… なんてお考えの方。当然のことに御座います。

しかし、頭金さえあれば、金銭的に不安な気持ちは一気に吹き飛ぶかもしれません。

この先何十年も毎月数万円返済額が安くなると考えてみて下さい。

家計効率が格段に良くなると言っても過言ではありません。

ここまで調査した平均総予算や平均返済額の結果を踏まえて、頭金を幾ら用意すればトータル支払額はどれくらい変わってくるのか、書いておきます。

みんなの平均総予算は3298万円でしたので、3300万円を一例として考えてみましょう。

| 総予算3300万円 | 借入額 | 総返済額 | 35年間金利 |

|---|---|---|---|

| 頭金なし | 3,300万円 | 4,031万円 | 731万円 |

| 300万円 | 3,000万円 | 3,664万円 | 664万円 |

| 500万円 | 2,800万円 | 3,420万円 | 620万円 |

| 700万円 | 2,600万円 | 3,176万円 | 576万円 |

| 1000万円 | 2,300万円 | 2,809万円 | 509万円 |

※フラット35S当初10年間金利-0.25%を含む

平均的なコストの注文住宅は、頭金なしに比べて頭金500万円ご用意できた場合は111万円、頭金1000万円をご用意できた場合は222万円がトータル支払額が少なくなることがわかりました。

あなたは今、頭金に回せる預貯金がいくら御座いますか?

仮に1000万円あったとすれば、半額を頭金に回して今すぐ注文住宅を検討することが出来ます。

300万円あったとすれば、それは頭金に回さなくても、今すぐ注文住宅を検討することが出来ます。

現在預貯金が出来ていないという場合も、総額の支払額は多くなってしまいますが、できる限り早くマイホームを検討することが理想的です。

特に、現在賃貸住宅にお住まいの方は、頭金は貯蓄する必要はありません。

頭金を貯めるために家賃を払い続けるのは本末転倒

もちろん、あるに越したことはないのが頭金。

ですが、賃貸住宅に住みながら頭金を貯める期間が長引けば長引くほど、当然家賃出費が発生してしまいます。

もし500万円を貯金する期間が5年かかったとした場合に、総返済額は頭金なしに比べて111万円安くなると書きました。この5年間にかかる家賃は111万円以下でしょうか。

単純に5年間ですから60ヵ月で割ると、1ヵ月2万円以上の家賃を払っている場合は家賃出費が111万円より高くなってしまいます。

また、お家賃というものは、住まわせて頂いている対価ではありますが、そもそも不動産を所有している大家さんと関連会社のビジネスである事を理解すべきです。

住宅を所有するには、建物価格だけでなく様々なお金が発生するのでしたね。

住宅ローン返済(×住宅ローン金利)+ 修繕・メンテナンス費 + 保険料 + 税金…

賃貸住宅に住んでいる期間は、これら全て借主が支払いを肩代わりしています。でなければ、大家さんは借金をしてまで赤字のビジネスをしないはずです。

更に言うと、ビジネスですからタダ働きはしていません。

大家さんだけでなく、不動産仲介会社や保障会社などの関連会社もトントンではなく、利益を出さなければなりません。

大家さんの利益= 毎月の家賃設定の数% + 更新料 + 礼金

仲介会社・保障会社・管理会社の利益= 仲介手数料 + 管理費 + 礼金

これらは、あなたが家を建てていれば、返済に回せたお金です。

今後マイホームを持ちたいという思いがあるのでしたら、いち早く返済に回すべきお金であったと言えます。

なぜならあなたのご家庭に所有権がある「不動産(有形資産)」になるからです。この自宅という資産を所有する人は、第一に住むことが出来ます。そして、第二に売却して現金に換えることもできます。第三に土地と建物を担保にお金を借りる事だって可能です。返済が終われば、当初の20%の税金しか支払しなくて良くなり、老後に家賃が発生することもありません。持っている人と持っていない人では年々格差が広がっていくことが多い。

よく考えてみて下さい。

他人の利益に貢献している場合ではないのではないでしょうか。

| 支払家賃 | 住宅ローン返済額 (全国平均3300万円の場合) | 差額 (支払家賃 – 住宅ローン) | |

|---|---|---|---|

| 毎月支払額 | 130,000円 | 96,262円 | 33,738円 |

| 年間管理・修繕 | 240,000円 | 180,000円 | 60,000円 |

| 35年間礼金・引越し | 900,000円 | 100,000円 | 800,000円 |

| 仲介手数料 | 650,000円 | 0円 | 650,000円 |

| 保険料 | 350,000円 | 840,000円 | -490,000円 |

| 税金 | 0円 | 5,400,000円 | -5,400,000円 |

| 平均月額 | 161,495円 | 111,119円 | 51,543円 |

| 35年間必要額 | 67,828,220円 | 46,670,040円 | 21,159,180円 |

※持ち家の税金は、軽減措置と評価替えを加味して毎月10,000円,保険料2000円にて試算

一見、持ち家の場合は税金が高いと感じてしまうと思いますが、賃貸との差額は2000万円程出てしまうかもしれなく、35年目時点から持ち家の場合は返済完了しますから、その後は評価額の下がった安い税金を払うのみとなります。一方、賃貸の場合は、その後も永遠と家賃や修繕費、礼金に引っ越しなどのコストを払い続けなければなりません。将来コストが掛からずに住める人と、大きなコストを払わなくては住めない人の境界線の出来上がりです。

また、持ち家の人は、数千万円の売却可能資産を持っていることになります。

他にも色々御座いますが、こういった事情から、できるだけ早く持ち家を建築することをオススメしています。

頭金云々の話から少し脱線してしまいましたが、要するに「賃貸は消費活動(出ていくだけ)」、「持ち家は将来への投資」という考えで御座います。

余程の資産家や年収1000万円以上の実業家でなければ、長く賃貸住宅に住むことはオススメできず、長く住めば住むほど、将来の経済的リスクは上がってしまいます。

問題はお家賃だけではありません。

住宅ローン金利から考える家の買い時

住宅ローン金利は現在、史上最安値圏で推移しています。5年後の金利は一体どうなっているでしょうか。

今と同じ水準か、あるいは今より安い水準でしょうか?

5年後の金利動向は誰も断言できませんが、これ以上下がりようがない水準に達していることから確率的には上昇してしまう可能性が高いと思料されています。

実は今、全国で急激に一戸建てを建てる人が多くなっていて、その背景にはコロナウイルスの蔓延によって住宅への関心が高くなっていることと、併せて住宅ローン金利が安いこと、さらに住宅に係る税制優遇が重なってとても良いタイミングが訪れています。

以上のことから、当サイトでは頭金の有無よりも「タイミングが重要」と考えます。

老後お金に困窮したくないと考えるならば、できるだけ早く、お得なタイミングで手に入れて頂きたいと心から想います。

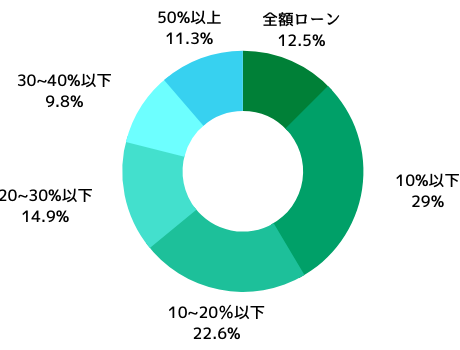

みんなは頭金どれくらい用意した?

今のご時世、頭金はそこまで必要としていないこと、タイミングが大事なことを書いてきましたが、実際みなさんはどれくらいの頭金を用意して家を建てたのかは気になるところ。

頭金は総予算の1割~2割あると良いというのが一般論であり、古くから言い伝えられています。

実際にみなさんはどれくらい頭金を用意してご契約したのか調べてみました。

全額フルローンで家を建てる人が12.5%、予算の10%以下が29%と頭金の準備はあまりされていない状況下でご決断されていることが見て取れます。これは、税制優遇に起因している部分とも言えます。現在の税制優遇は借入額の一律1%還付ですから、上限とされる4000万円(長期優良住宅と低炭素住宅は上限5000万円)まで借りても、金利1%分は国が支援してくれます。

流行りの税制優遇活用テクニック

住宅需要が爆発的に急増している背景には、このようなテクニックが活用されています。現在金利が最安である0.3%台の変動金利を借りれば、国の還付は一律残債の0.7%ですから、0.4%は儲かってしまいます。よって無理に頭金を入れず(貯めず)に還付を受ける手法が流行しています。

例をあげると、残債4000万円以上の方は毎年28万円(残債の0.7%)の還付を受取り、うち16万円を住宅ローン金利に当て、残りの12万円は貯金して繰上げ返済をすることで総支払額をタイトにすることができます。この税制優遇の活用は、2024年以降は使用できなくなることが税制改正で決まっています。新築住宅の軽減措置と併せてお得にマイホームを手にしたい方達の駆け込み需要というべき特需が発生しています。

このような税制優遇の影響もあり、当サイトでは古くから言われている「頭金は1割から2割」という言い伝えは2023年現在においては、最も推奨することではないと考えます。先に書いた通り、賃貸住宅に住んでいるのならば尚更のこと。

▼参考動画:【悲報!】儲かる住宅ローン、終了へ!

もしそれでも頭金を貯めたい!と考えるのでしたら、それは全く否定致しません。

ただし貯めると決断したのでしたら徹底的に、短期間で貯めることをオススメします。

今すぐにでも500万円貯めるように努力を開始して下さい。

頭金を用意するより繰上げ返済が効率的

重要度:

月々の返済額に無理がなく、むしろ余裕があるという方は繰上げ返済を考えていければ素敵な人生設計ができていると言っても良いでしょう。

繰上げ返済には2種類の返済方法があります。

1.期間短縮型

毎月返済額は変えずに、残りの返済期間を短くする

2.返済額軽減型

残りの期間を変えずに毎月の返済額を軽減する

例えば、税制や金利タイミングの良い今、平均総予算である3300万円を全額借りてしまって、住宅ローン控除が終わる10年後に500万円を繰上げ返済した場合、「期間短縮型」の繰上げ返済では、約5年6ヵ月程度の返済期間を減らすことができ、減少する利息額は166万円になります。同じ条件で「返済額軽減型」を選ぶと、返済期間の短縮はありませんが、月々の支払額が約2万円程軽減され、減少する利息額は86万円になります。

減少する利息額から、期間短縮型を選ばれる方が多いのも頷けますが、返済額軽減型は将来お歳を召してから支払額が少ないことと、団信に加入している場合は、将来万が一のことがあれば残債がチャラになることから、返済額軽減型を選ぶ人もいます。

年金問題などの将来が不安な昨今では、必要な選択肢だと存じますし、

何より賃貸住宅で頭金を貯めるよりはかかる経費と減少利息額から、現在は頭金は無くとも、繰上げ返済が出来ればよっぽどお得になります。

家を早めに建てる(完済を目指す)メリットは、住宅に関する支払いを安く抑えるだけに限りません。返済を老後まで持ち込まないこと、または返済額を少なくすることで、老後の資金を確保しやすくできます。

一戸建ての家を建てるということは、家族全員が夢のゴールデンタイム(俗にいうお子様が20歳になるまでの期間)を過ごせるようになります。

子供とのゴールデンタイムを素敵な空間で過ごしたいと検討を始める方が多いですが、子供の成長はとっても早いです。

マイホーム建築が遅くなってしまうと、せっかくのマイホームで子供と過ごせる期間が短くなります。

優秀な住宅性能を持つ工務店を選べば、日々の生活の快適さも格段に上がり、家族みんなが満足できます。

家を建てるタイミングと、効率的な返済方法。

こういった財テクも活用して、金銭的なお得を享受できると、家づくりはとても満足のいくものに成ります。

綺麗ごとは抜きにして、家計(お金)は生活していく上でとても重要なファクターですから、建てた後から金銭面で失敗したと感じてしまわないように、事前に覚えるべきことはしっかりと頭に入れておくと良いです。

国の住宅支援策を紹介します

新築一戸建てを建てるにあたってかかるイニシャルコスト、建てた後にかかるランニングコスト等、ここまで様々な支出に関して記載してきました。

ここからは、実際に家を建てた人にだけ適応される金銭的支援策を見ていきましょう。新築一戸建ては意外とかかる費用も多いですが、貰えるものも多いのです。

支援策を受けるには、各種申請を行う必要があり、また申請期限も御座いますから、やはり事前に頭に入れておきましょう。

すまい給付金

10万円~最大50万円

すまい給付金は住宅ローンを借りて家を建てた人が対象。世帯収入が450万円以下の場合は50万円、450~525万円は40万円、525~600万円は30万円…収入によって給付金額が変わります。この給付金の受取は、居住を開始してからご自身で1年以内に申請が必要なので、引越し作業を終えたら早めに申請しましょう。申請後1・2か月で指定口座に一括振込みされます。

住宅ローン減税

残債の1%を13年間(最大約600万円)

毎年住宅ローン残債の1%(最大40万円※長期優良住宅と低炭素住宅は50万円まで)が還付される住宅ローン控除。実際は控除というよりは、そのまま1%分が現金還付になるので、振り込まれるととても助かります。通常の一戸建ては控除期間13年間で最大約480万円、長期優良住宅と低炭素住宅は最大約600万円程が還付されます。繰上げ返済や修繕費に使うのがオススメ。

グリーン住宅ポイント

新築最大40万円相当

一定の省エネ性を有する注文住宅・分譲住宅が対象となり、工事に係る追加オプション代金への充当や、家具家電等に交換できるグリーン住宅ポイントが最大40万円相当頂けます。申請は工事請負業者またはご自身で行います。ポイント交換できる商品は多岐に渡り、家電やインテリア、日用品・食品・飲料など様々な物にも交換することが可能。

他にも、親族から贈与を受ける場合も1500万円まで非課税になる制度も御座います。

住宅に関する支援策につきましては、すまい給付金シミュレーションからご確認下さい。

>>すまい給付金シミュレーション

家を建てた人の平均年収や平均予算から、3300万円を全額フルローンで今すぐ借りた場合、国の支援はどのような内容になるでしょうか。

住宅ローン借入額:3300万円

すまい給付金(年収420万円・扶養家族1人):50万円

住宅ローン控除期間計:256万円

グリーン住宅ポイント:最大40万円相当※長期優良住宅または低炭素住宅の場合

合計306万円と、グリーン住宅ポイント40万円相当も手にすることが出来ます。

グリーン住宅ポイントについて、LIXILさんのポイント獲得シミュレーションがわかりやすいので貼っておきます。

>>グリーン住宅ポイント制度シミュレーション 新築版

予算の決め方まとめ

一つ一つのご家庭ごとに、収入や月々無理なく返済していける金額が異なりますので、詳しく状況をお聞きしなければ一概に予算に関してアドバイスはできません。

しかし、長くなってしまいましたがここまで読んでいただいた方は概ねご自身の家庭で、いくら位の総予算と月々返済額と返済負担比率が丁度良さそうか、何となくイメージ出来たのではないかと存じます。

住宅を建てるイニシャルコストは、

建築工事費

付帯工事費

諸費用

がかかり、

実際住宅に住むとランニングコストとして

修繕・メンテナンス費

火災保険・地震保険

税金(固定資産税・都市計画税)

がかかるのでしたね。

大体、みなさんが建てている戸建ての相場としては、

イニシャルコスト:3300万円(月々85,000円)

ランニングコスト:月々29,500円

平均的なコストの家を建てた場合は、返済と諸々費用の合計で11万円前後。

平均月々11万円という数字が楽だと感じる人も居れば、厳しいと感じる人も居ます。

ひと昔前は金利が高かったので、同じ家でも14・5万円は払わないとなりませんでした。

さらに今なら、住宅ローン減税と減税措置によって実質負担金は毎月2万円程度減る体感を得られます。

再三になってしまいますが、今は国の支援も手厚く、住宅ローン金利も安いことを鑑みれば、今は住宅購入の好機にあたると言えそうです。

従いまして、将来家を建てるという夢がある方は、「家賃=消費」して散財している場合ではなく、少しでも若く元気なうちに「返済=資産=自由」を手にするよう動いた方がよろしいです。

家を建てるには、月々無理のない範囲での返済計画と

減税・ローン金利を享受するために、契約または引渡しのタイミングがとても大事。

もし、住宅を建てることを考えていて、ある程度の頭金を入れられるという方は、今すぐ実行しても良いころ合いかもしれません。

実際、「みんなの工務店リサーチ」運営者5名も、すでに4人が一戸建ての所有者。減税や金利タイミングが良いと感じてこの2年で家を建てました。

2019年~2022年まで、家を建てる人にとっては金銭的に大分優遇されているので、是非前向きに考えてみてはいかがでしょうか。

予算で失敗した人と成功した人の体験談

最後に少しだけ、家づくりを行ったことによる家計に関わる体験談を掲載しておきます。

もし予算が決まっていないまま

新築計画を進めてしまうと…

■東京都新宿区 40代女性

住宅の知識や費用についてよくわからないままモデルハウスに行ってしまい、薦められた設計プランで契約してしまいましたが要らない設備にお金を掛けすぎてしまった感は否めません。毎月の返済も(大丈夫かな。。)と思って契約したものの、固定資産税や都市計画税などを計算していなかった為、生活費や娯楽費を削って生活しています…

■兵庫県たつの市 30代男性

頭金を貯めずにフルローンを組んだ。自分の手の届く価格の工務店も調べずに比較的高級な住宅メーカーで建ててしまったようだ。拘れば拘るほど高額になってしまい、一生に一度だからと家の広さと外構に妥協できずで…無茶な住宅ローン返済額に。頑張って返済して行こうと決意しましたが、妻がパンデミックによって雇止めに。。書く云う自分も賞与カットとなってしまい困っています。

このように、収入減などの不測の事態に遭遇してしまうと、最悪の場合は折角新築したマイホームを手放さなくてはならない状態になってしまいます。

しかも住宅ローンは満額返せず、借金を背負ったまま賃貸住宅をまた探さねばなりません。

こういった事態は絶対に避けてもらわなければなりません。

ですから、兎にも角にも第一に無理のない返済計画を立てていただく必要があります。

しっかりと予算計画を立てた方達は…

■静岡県島田市 20代男性

土地代1000万円以内、建物代2300万円以内に収める事を夫婦で事前に決めました。頭金も500万円貯蓄していたため、借入額は2800万円。

住宅ローン金利も安い時期に借りたので月々の返済は77000円です。賃貸マンションに暮らしていた時は月々12万円の2LDKでしたが、今は諸々9万円で3LDK車庫庭付きです。毎月3万円づつ積み立て出来ているので繰上げ返済して25年で完済できる予定です。

■神奈川県相模原市 30代歳女性

出産を機にマイホームを検討し始めて、色々勉強して地元のM工務店で建てました。「持ち家がないと将来困る」「ずっと賃貸では出ていく一方」「ゆくゆくは子供部屋も用意しなくちゃ」という思いからの決断です。毎月の支払は賃貸の時と変わりませんが、アパートのように騒音に悩まされることもなく、延床面積は1.5倍になり満足。残債も1000万円を切ったので、それさえ払いきってしまえばその後は金銭的にとても楽になりそう。家族旅行やリノベーションなども楽しみに生活でき、そしてお家の性能と住環境も良く、快適で幸せだし夢のような毎日です。万が一の場合も、売却すれば2000万円は下らないそうです。

収入と支出のバランスを事前にしっかりと考えて家づくりを進めた方達は、計画通りに事が運んでいて、かつ幸せそうなコメントを頂戴しております。

是非一戸建てを検討し始めたのであれば、「月々幾らなら無理なく返済していけるか」からパートナー様とご一緒に考えてみて下さい。

できるだけ若い内に、住宅ローン低金利と減税措置の影響が大きい時に検討していただいた方が良いと存じます。

老後2000万円問題は持ち家を所有していること前提です。持ち家を持っていない場合は、4000万円は必要となりますから…。

以上、本頁では予算の決め方とイニシャルコストとランニングコストの内訳、現在の税制優遇や住宅ローン金利の動向について簡単に説明させていただきました。

次の頁では、「工務店の選び方」、主には「住宅性能の比較」と「相見積もり」の重要性について学んでいただければ幸いです。

工務店への最新口コミ